FOMC + Omicron

Как Goldman Sachs и журналисты обрушили рынок

Прошедшая неделя дала много пищи для анализа. Всё, что происходило на рынке до Дня благодарения, можно назвать крупной ротацией1: падение компаний с высокими мультипликаторами и концентрация покупок в Mega Caps; а дальше началось веселье.

В День благодарения, ранним утром 25 ноября Goldman Sachs публикует2 «US Daily: A Faster Taper and a Slightly Earlier Liftoff (Mericle/Hatzius/Walker)», где суммирует высказывания членов FOMC:

и приходит к выводам:

ФРС объявит на декабрьском заседании, что удваивает темпы снижения до 30 миллиардов долларов в месяц, начиная с января. В этом сценарии FOMC объявит о последних двух сужениях на своем январском заседании и осуществит окончательное сужение в середине марта за несколько дней до мартовского заседания FOMC.

Хотя этот более быстрый темп сужения позволит FOMC рассмотреть вопрос о повышении ставки уже в марте, мы предполагаем, что он подождёт до июня, когда будут доступны несколько дополнительных отчетов о занятости. Теперь мы ожидаем подъёмы ставки в июне, сентябре и декабре, всего три в 2022 году (против двух в июле и ноябре ранее), а затем два подъёма в год, начиная с 2023 года.

Также мы видим альтернативный сценарий: подъём ставки на майских, июльских и ноябрьских встречах тоже являются реальной возможностью.

Наибольший риск для наших ожиданий раннего подъема ставки заключается в том, что некоторым участникам может быть трудно соотнести всё ещё большой разрыв в занятости по сравнению с допандемическим уровнем с рекомендациями FOMC не повышать ставки, пока рынок труда не достигнет максимальной занятости.

Таким образом, вместе с индейкой на праздничном столе оказались перспектива скорого и быстрого сокращения QE и близкое повышение ключевой ставки.

Не дав шанса инвесторам переварить индейку и осмыслить ближайшие перспективы, подоспели новости о новом и очень заразном штамме коронавируса (Омикрон). На фоне и без того закрывающейся на карантины Европы.

И треснул мир напополам

СМИ, ВОЗ и прочие поборники «дешёвого» цитирования начали форсить Омикрон. Внимательные трейдеры посмотрели в прошлое, в котором нашли несколько прецедентов распродаж на новых штаммах, и хмыкнули.

Стоять в пятницу против корона-трейда было непросто:

Лучшим решением в пятницу было к этому трейду присоединиться (как и сделал весь рынок), торгуя, например, $MRNA, которая дала возможность войти на премаркете:

и получить хорошую доходность на достаточно очевидном уровне цены:

Прошедшая неделя добила все надежды на «reopening trade on steroids», вокруг которого водил хороводы последние 3 недели весь твиттер3:

Технически $IWM находится вблизи уровня перепроданности по RSI (13), как и нефть:

В начале декабря состоится заседание OPEC, которое должно было пройти в условиях трений с американским правительством относительно роста добычи. Значительное снижение цены нефти на ожиданиях по карантинам из-за Омикрона в сумме с уже анонсированными мерами по продаже из государственных резервов не позволит картелю нарастить добычу.

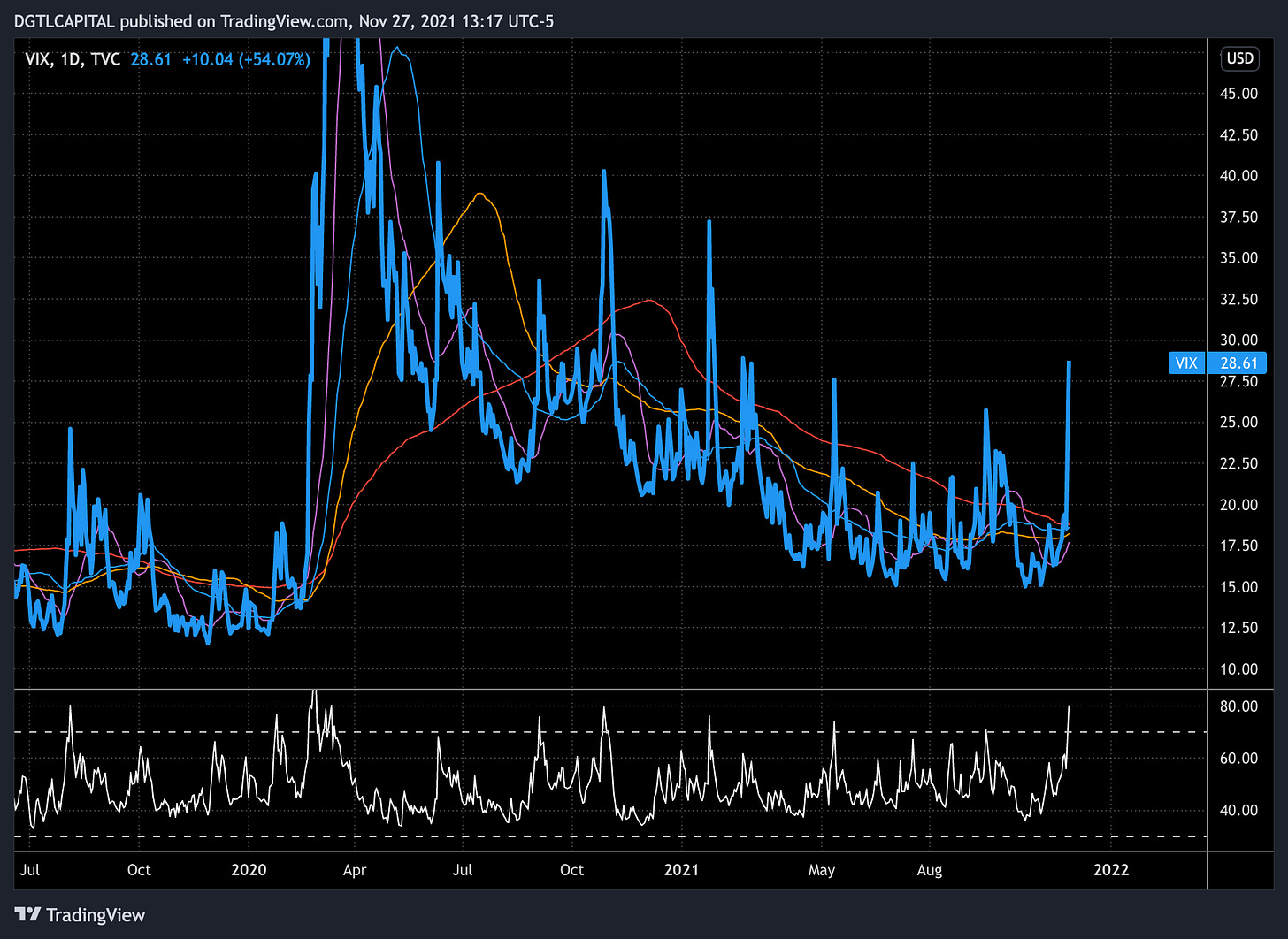

Тонкий праздничиный рынок, отрицательная Гамма и рост неопределённости (ФРС+Омикрон) спровоцировали впечатляющее движение $VIX более чем на 50% за одну торговую сессию, которое вызвало оторопь у продавцов волатильности:

Если вы до сих пор не продавали волатильность, это отличная возможность, чтобы начать4.

Про фонды (без красной пятницы)

JPM:

Equity L/S funds appear to be down about 3% MTD, reversing Oct’s gains. While non-L/S appear to be up 0.5-1% with much of that coming from Quants and led by the sell-off in shorts.

Про плохой сценарий

В худшем случае потребуется около трёх месяцев для адаптации текущих вакцин, какое-то время на одобрение, производство и дистрибуцию.

Новые карантины усугубят проблемы с цепочкой поставок, не позволят восстановиться сектору услуг (Services), не позволят нарастить запасы и, как следствие, запустить экономический цикл, а стагфляция станет реальностью.

Вместо выводов

Хмыканье и оглядка5 на предыдущие истерики по штаммам столкнулись с быстрой реакцией правительств, которые начали ограничивать деловую активность и перелёты со странами, из которых, как им кажется, есть высокий риск импорта нового штамма вируса.

С Дельта-штаммом такие меры сработали отвратительно, а ущерб отраслям экономики, завязанным на пассажирские перевозки, нанесли значительный. Омикрон в пятницу запрайсили в travel-сегмент с запасом: $DAL -8.19%, $AAL -9.1%, $UAL -9.69%, $LUV -4.34%, $CCL -9.72%, $ABNB -3.5%, $MAR -6.89%, BKNG -7.11%.

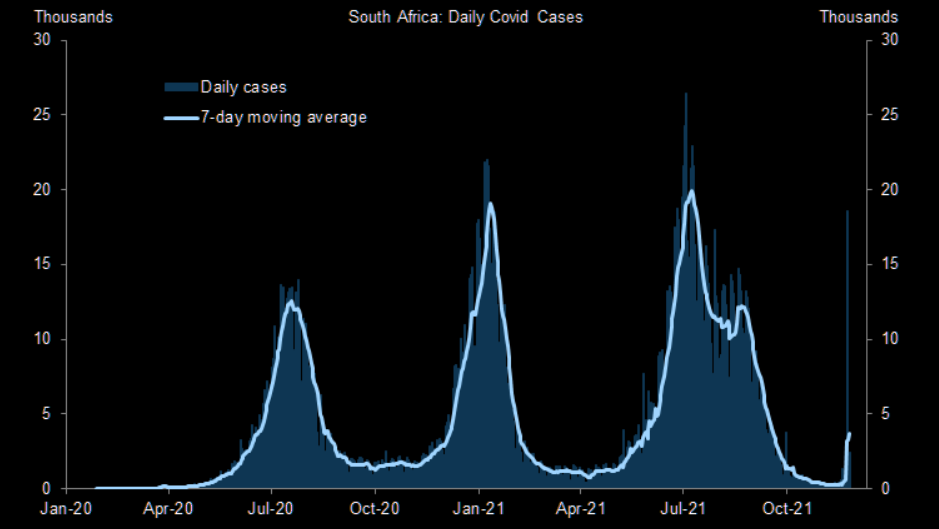

Омикрон отличается от предыдущих истерик ещё и очень интересным графиком заражений (обратите внимание на всплеск ежедневных заражений):

Пиковые значения по заражениям в Европе в сумме с (предположительно) более заразным Омикроном могут увеличить длительность текущих и будущих волн карантинов.

Вирусологи обещают ясность по заразности Омикрона и по реакции на него текущих вакцин в течение трёх недель.

Больше всего меня смущает не новый штамм, а решительность правительств закрывать экономику на карантин без дополнительного стимулирования, осуществлять которое в условиях высокой инфляции, им уже не так удобно.

Про свои впечатления

В целом, я остаюсь умеренным оптимистом.

Коррекция пока выглядит здоровой и значительно не повлияла на маржинальные позиции участников рынка.

Неопределённость в политике ФРС до следующего заседания FOMC продолжит нервировать валютный рынок и рынок госдолга.

Корпоративная Америка научилась расти и в пандемию (правда, не без стимулов).

Робкие надежды на сезонность, которую после красной пятницы нарекли «bullcember», ещё остаются. Но флешбеки о декабре 2018 года не позволяют расслабиться и получить от происходящего удовольствие.

На эту ротацию ранее обратил внимание Дэвид Костин

В пятницу об ускорении сворачивания QE все начали говорить, как о деле решённом

Твиттером я называю часть аудитории Twitter, которая увлечена фондовым рынком, также её называют финтвитом (FinTwit)

В обучающих целях лучше выбрать paper trading

spx historical gamma exposure

Джон, на каком ресурсе можно увидеть этот график?